到期赎回数量、比例“双升” 可转债退出有了新变化

图片来源于网络,如有侵权,请联系删除

21世纪经济报道记者 叶麦穗 广州报道

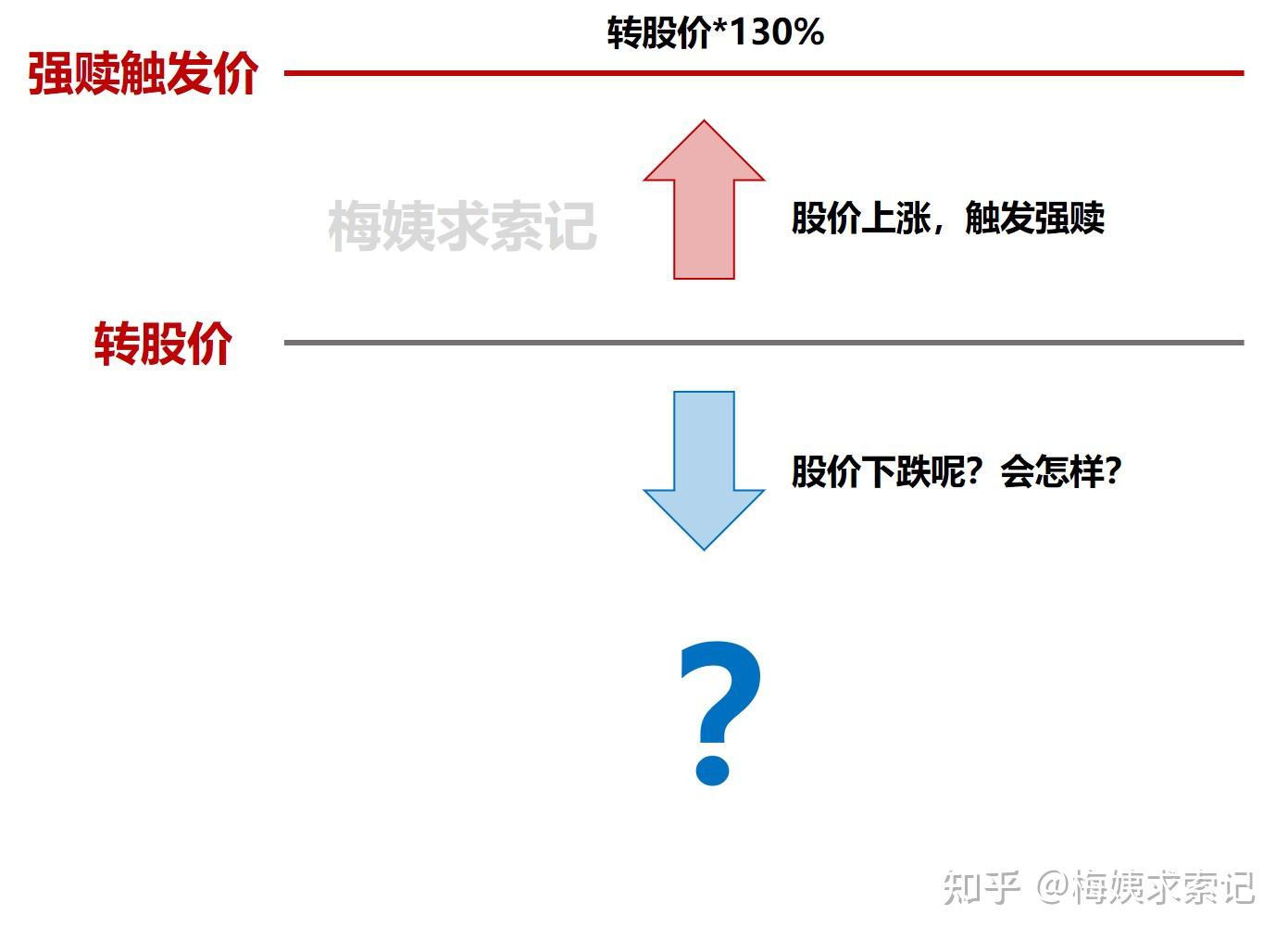

A股市场表现较为疲软,也累及可转债市场。 根据统计,今年退出市场的可转债中,到期赎回数量和占比双升,而此前最常见的退出方式——强赎则数量和占比在下降。对此市场分析认为,主要是因为正股市场表现较弱等因素导致转债退出发生新变化。

转债退出方式新变化

在2022年之前,绝大多数的可转债是以提前赎回的方式退出。但自2023年以来,转债到期赎回的数量明显增加。

据统计,2019年退出的转债有20只,当年以提前赎回方式退出的转债有19只,占比达95%;而从2023年开始,由于部分正股走弱,转债发行人未积极下修转股价格或放弃强赎,导致当年提前赎回退出的转债占比降至70.69%;2024年以来,截至5月30日,提前赎回退出的转债有16只,而到期赎回退出的转债也有11只,以提前赎回方式退出的转债占比大幅降低至57.14%。

且在市场调整的背景下,提前赎回的难度变大。

本周二,安徽博世科环保科技股份有限公司公告,截至2024年7月5日收市后仍未转股的“博世转债”,公司将以108元/张(含最后一期利息,含税)的价格到期赎回;本次赎回完成后,“博世转债”将在深圳证券交易所摘牌。“博世转债”停止交易日为2024年7月3日。在停止交易后、转股期结束前(即自2024年7月3日至2024年7月5日),“博世转债”持有人仍可以依据约定的条件将“博世转债”转换为公司股票。

目前,博世转债的未转股余额为3.61亿元,未转股比例84.07%,依然处于较高的状态,到期赎回的可能性较大。博世科也在投资者在互动平台上表示,对于期满但最终未转成股份的可转债余额,公司将根据可转债募集说明书的规定,以自有资金、自筹资金等方式兑付。

从板块来看,银行板块的未转股情况相对严重。 今年5月15日晚间,紫金银行公告称,截至2024年5月15日,该行股票已出现在任意连续三十个交易日中有十五个交易日的收盘价低于当期转股价格的80%的情形,“紫银转债”转股价格已触发向下修正条款。

不过,经审议通过,公司董事会决定本次不向下修正“紫银转债”转股价格,且在未来六个月内,如再次触发“紫银转债”转股价格向下修正条款,亦不提出向下修正方案。从2024年11月16日开始重新起算,若再次触发“紫银转债”转股价格的向下修正条款到时再商议。

据悉,截至目前,尚未转股的可转债金额约为45亿元,占“紫银转债”发行总额的约99.99%。

除了紫金银行外,目前存量银行转债也有几家都遇到了转股率依旧低迷的问题,苏农转债、张行转债分别于2024年8月2日,11月12日面临到期,其中苏农转债未转股率51.34%,张行转债转股率则不足1%。

43只可转债跌破百元

优美利投资总经理贺金龙告诉记者,转债到期比例较强赎退出比例的相对性上升,是由于2018年年初发行转债数量较多,在今年有集中到期的压力。而这种比例变化,也反映出过去两年权益市场表现欠佳,转债触发强赎意愿较过去有所增加。

贺金龙认为,在转债临近到期,选择到期兑付,难免会增加本息兑付造成的现金流压力。如果上市公司财务状况堪忧,面临偿债能力下降,发行人需在设置条款时结合公司利益和经营状况的稳定角度出发,避免因为流动性冲击带来财务风险,从而减轻赎回压力。其次,发行人利用下修条款优势,综合考虑股权稀释度后,选择及时下修也是解决赎回压力的方式。

历史经验来看,绝大多数转债以转股方式退出市场,过去10年来,转债转股的规模占总发行规模的91%以上。因此尽管目前强赎退出比例较过去有所下降,但强赎退市依然是大概率发生的事件。因此转债集中到期,强赎压力下,今年来多数转债会提出下修,在下修博弈空间下,存在较多短期强赎博弈和下修博弈的增厚获利机会。而对于转债到期赎回方式而言,博弈空间尽管有限,但可根据市场价格和到期赎回价之间完成价值回归进行波段交易,亦可带来交易型增厚机会。

据统计,截至6月5日,正在交易的533只可转债中,有43只跌破百元面值。价格最低的是重装转2,目前只有38.41元。此外三房转债、帝欧转债和岭南转债的收盘价也低于70元。价格最高的转债是金诚转债,现价为440.1元。

整体来看,可转债的“破净”情况有所上升,这也导致上市公司主动下修股价的案例增加。

5月至今已经有20家公司提议下修转股价。美锦能源在近期公告称,公司股票已触发“美锦转债”转股价格向下修正条款。 董事会会议审议通过了《关于董事会提议向下修正“美锦转债”转股价格的议案》,不过议案尚需提交公司股东大会审议。

但也有下修转股价不顺的公司,如上述提到的紫金银行。对此,有业内人士表示,银行发行的可转债转股价格不得低于最近一期经审计的每股净资产,并且该规定同样适用于转股价下修。部分标的转股价已经远低于每股净资产,银行转债通过下修辅助赎回的渠道受到较大制约。

钜融资产投资总监冯昊判断,未来一段时间转债到期压力增加,尤其是金融板块占比较大,意味着类似光大转债到期兑付的案例可能更多,这对企业的流动性管理、偿债能力提出更高的要求,企业也面临更大的现金流压力。

不过他也表示,面对转债集中到期压力,一方面转债投资者应该关注对于企业偿债能力的分析,防范信用风险,另一方面随着到期临近,博弈下修的投资机会可能也越来越多,投资者可以加强关注。