年内业绩最高达11%!这类基金“真香”,两大板块受关注

图片来源于网络,如有侵权,请联系删除

(原标题:年内业绩最高达11%!这类基金“真香”,两大板块受关注)

依靠A股核心资产的崛起以及明星股基选手空降债基赛道,债基业绩竞争迎来“降维打击”。

图片来源于网络,如有侵权,请联系删除

券商中国记者注意到,多只由股票选手操盘的债基产品入列债券基金业绩10强,甚至部分债基的操盘手所管的偏股型基金进入全市场20强,更能进一步解释其在股票行情向好之际管理债基,将对同类对手业绩带来某些降维打击。

图片来源于网络,如有侵权,请联系删除

最新一季度报告亦显示,债基大幅增仓股票是业绩弹性的一大来源,部分长期定位于偏债型基金的产品,甚至在今年一季度从接近0%的配置到全仓位股票占比高达80%。

猛干股票仓位,债基年内业绩最高已达11%

Wind数据显示,截至目前,全市场的债券型基金产品最高收益率已超11%,超40只债基收益率超4%,其中工银瑞信旗下工银可转债基金年初至今的累计收益率为11.34%,西部利得基金旗下的鑫泓增强债券基金年内收益率为9.89%,汇添富基金旗下的添添乐双盈债基年初至今则为7.67%,上述三只产品暂列今年债券型基金业绩前三甲。

根据工银可转债基金的一季度报告显示,基金经理在今年第一季度期间减持债券极为明显,截至今年3月末,该只债券型基金的股票仓位大幅增长到36.79%,而去年年末今年年初的股票仓位则只有23.13%,也意味着管理该债基的基金经理在短短三个月时间内,大幅提高股票仓位接近14个百分点。

“结合权益市场估值和经济增长情况,组合整体维持较高的权益仓位,转债估值明显偏贵,保持股票相对超配,而转债相对低配。”工银可转债基金经理黄诗原解释,组合进行了一定均衡化操作,纯债方面操作难度明显加大,一方面基本面仍有所支撑,另一方面曲线形态意味着对未来已经隐含了较多预期,在目前的政策组合下,长端债券的波动将明显加大,作为固收资产其性价比也会有所降低,考虑到此,组合适度降低了久期。

债基业绩弹性的突然增长,显然得益于股票仓位的配置,西部利得鑫泓增强债券基金在今年一季度期间,其股票仓位从年初不足1%,直接跃升到今年3月末的8.8%的仓位占比。而这8.8%的股票仓位的具体个股选择上,基金经理除了在股票组合中选择今年一季度期间最具热点的黄金类股票,同时也在科技、军工制造等高弹性赛道进行布局。该基金解释其业绩来源时表示,组合的权益部分长期配置均衡,短期风格集中,一季度以科技成长为主要配置方向,并在小盘股调整时择机加大了小盘成长股的配置比重,3月份兑现了小盘成长股的收益,逐步加大了对上游资源,尤其是贵金属行业的配置比重,判断科技成长和先进制造为代表的新兴产业可能是2024年市场重要主线之一,而黄金等资源品也可能有阶段性机会。

债基如何提高股票精准度?股基空降兵注入胜算基因

值得关注的是,上述债基产品业绩迅速蹿红,背后都是股基选手的神操作。

显而易见的是,在A股市场核心资产全面反弹的背景下,基金公司正普遍出现对低弹性产品在“适当行情”中的选手配置,今年年初即出现部分大型基金公司发布公告将部分偏债型基金的债券选手更换为股票选手。

此番多只债基收益率大幅提升亦得益于基金公司增加相关债券产品的股票基因。以西部利得基金旗下的鑫泓增强债券基金为例,该基金的基金经理何奇为股票研究员出身,并管理多只偏股型基金产品,而在A股市场股票估值大幅下跌后,西部利得基金公司或基于后市估值修复和经济复苏带来的潜在收益空间,将管理偏股型基金的何奇同时聘为债券型基金产品的操盘手。

券商中国记者注意到,何奇除了让西部利得旗下的债券型基金产品进入债基业绩第二名,他管理的偏股型产品西部利得策略优选基金年初至今的累计收益率已高达18.94%,在偏股型基金业绩排名中位居全市场20强之列。

汇添富旗下添添乐双盈债基进入债基业绩三强行列,亦离不开偏股型基金经理对股票市场的高度适配。

汇添富添添乐双盈债基的基金经理为蔡志文,后者亦为股票研究员出身,在担任基金经理后管理的首只产品亦为股票型基金产品,因此这也解释了汇添富这只债券型基金产品在选股上超越同类产品的核心逻辑。蔡志文在股票型基金赛道的业绩更能印证他的债基业绩之猛,他管理的汇添富外延增长基金、汇添富品牌力持有基金、汇添富战略精选中小盘基金今年以来的收益率分别达到17.41%、20.37%、20.91%,其中汇添富战略精选中小盘基金亦进入年内偏股型赛道业绩20强。

AI科技与先进制造将成年内核心主线

今年基金经理的持仓逻辑,正愈加清晰地注意到中国企业竞争中的普遍现象。

“一条主线是中国制造从内卷走向海外,依靠性价比优势持续扩大市场份额,该基金一季度重点布局机械、汽车、轻工、纺织等行业的中小盘公司。”同时管理债券型基金、偏股型基金的汇添富基金经理蔡志文表示,中国制造的全球竞争力在进一步增强,国内较好的产业链配套和工程师红利带来的全体系竞争优势,将助推中国出口在2024年继续保持较快增长,进一步提升在全球工业产品产值中的比重。部分公司跟随“一带一路”倡议布局非洲和东南亚,建立工厂和公路,获得远高于国内的盈利能力。借助中国锂电池性价比优势,电动叉车和电动工具行业在海外替代燃气叉车和汽油工具。俄罗斯被制裁后,欧美企业退出后带来的中国品牌替代,包括挖掘机、重卡、推土机、润滑油添 加剂、液压部件、石油机械、民用汽车、工程轮胎等。部分美国品牌的中国供应商,以及在美国建立自主品牌和销售渠道的中国品牌同样保持业绩的快速增长。

此外,蔡志文亦认为,另一条投资主线是传统行业供给侧出清后竞争格局的优化,部分家电行业目前已基本形成了寡头垄断的竞争格局,行业供给和需求稳定,龙头不追求份额,而对价格和盈利稳定性有了更高的 诉求。电解铝、氟化工行业受制于配额的限制,形成了明显的供需矛盾,产品价格已经开 启上涨的序幕。钢铁行业大部分企业已经承受了持续两年的亏损,尾部公司已经到了停产的边缘,行业也许在不久的未来能够迎来产能出清。

根据鹏华弘鑫基金披露的2024第一季度报告显示,基金经理萧嘉倩在今年第一季度期间加仓股票高达87个百分点。该基金从前期的偏债型产品向股票型产品的蜕变得益于对A股市场长期增长的高度判断,该基金在一季度报告中认为,今年2月初的A股已经非常具备配置价值,受雪球为代表的微观流动性影响,2月初附近市场迎来估值底部,市盈率、股债溢价率、股息率等客观指标均显示市场处在历史大级别底部区域,而2月初,交易结构和衍生产品带来的一些恐慌性下跌,更为基金提供了建仓和提高仓位的绝佳机会;而经济环境是具备韧性的,整个经济大盘的韧性提供了足够的产业发展土壤,相信机会更多来源于“结构性的产业趋势挖掘”而非“大而全的一揽子配置”,所以选择在行业和公司研究上下更多功夫,去挖掘真正具有阿尔法的板块和公司。

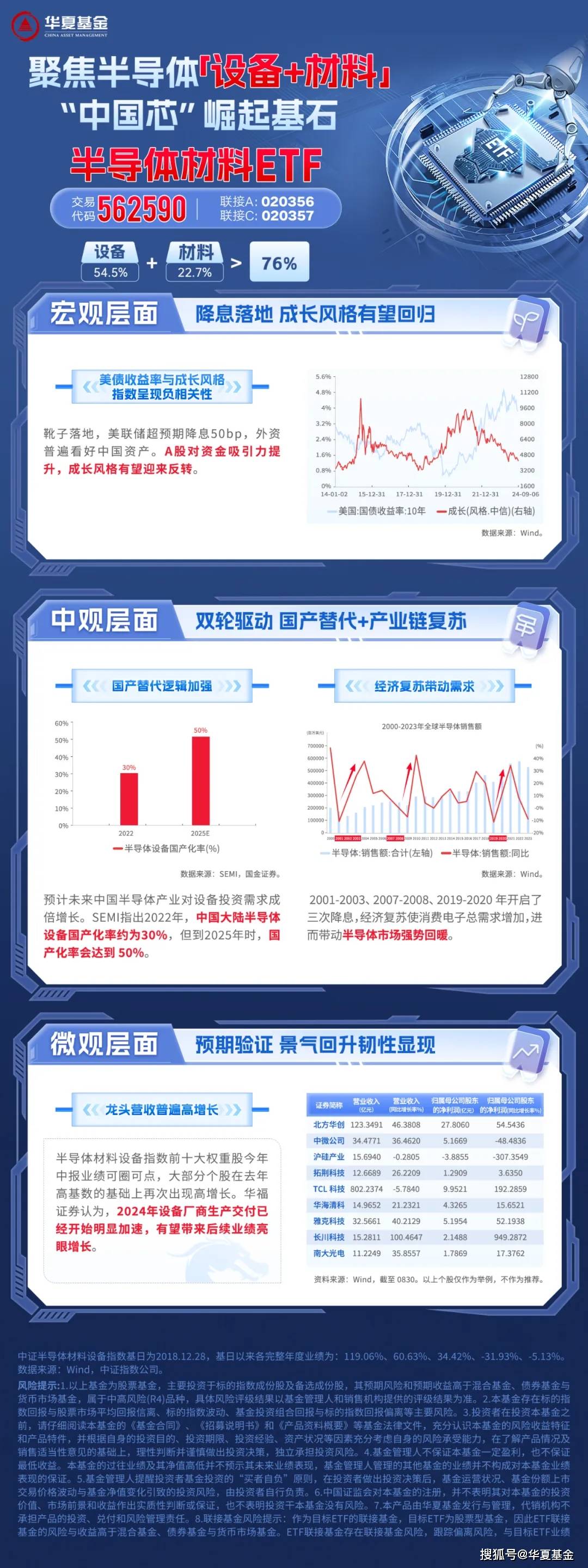

在具体配置上,上述基金强调华为产业链、AI赛道将具备长期投资机会,经过过去几年的积累,华为产业链未来两年会是从量变到质变的集中体现阶段。首先,华为产业链中的主角之一华为手机,Mate60系列手机回归,推动华为成为2023年出货量增速最快的手机厂商,随着华为手机的回归上游供应商或将最为受益。AI芯片国产替代大趋势下,华为相关的算力产业链迎来快速发展,随着近年来美国对高端芯片的限制进一步升级,半导体国产化迎来快速发展,而随着 AI 芯片需求的进一步爆发,以华为为代表的国产芯片将直接受益。目前华为的算力芯片,是国内为数不多可对标英伟达A100的AI 芯片,稳居国内算力芯片领先地位,华为相关算力产业链有望迎 来高速发展期,如PCB供应商有望分享红利。