被动指数型基金引领发行市场,为何受青睐?

图片来源于网络,如有侵权,请联系删除

(原标题:被动指数型基金引领发行市场,为何受青睐?)

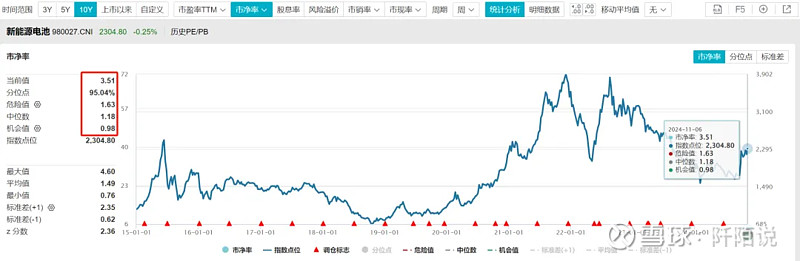

进入11月,新基金发行持续火热,被动指数型产品成为发行大户。数据显示,截至目前,11月发行的新基金中有近四成是被动指数型基金,显著超过主动权益产品的发行数量。这一趋势反映出投资者对低成本、透明度高的投资工具的需求日益增强,被动指数产品正逐步成为市场投资权益资产的首选。

业内人士认为,被动指数产品之所以备受青睐,主要源于其独特的产品优势和稳健的风险控制能力。被动指数基金具备风格明确、持仓透明的特点,能够有效分散投资风险,避免单一股票或行业的“爆雷”风险。此外,随着产品规模的扩大和市场生态的完善,被动指数产品的流动性和市场容量不断提升,进一步增强了其投资吸引力。

被动指数基金发行占比近四成

截至11月18日,当月共有66只基金开启认购,其中被动指数型基金的认购数量达到26只,占比近四成;增强指数型基金也有5只。相比之下,普通股票型基金仅有3只,偏股混合型基金则有9只。这表明,被动权益产品的发行数量已经显著超过主动权益产品。

具体来看,宽基产品成为发行的主力军。包括华夏基金、广发基金等十多家机构集中发行了中证A500ETF,汇添富基金和工银瑞信基金则推出了中证A500指数产品。此外,其他宽基产品还包括融通创业板联接、招商沪深300联接等。

部分机构还发行了宽基的增强型产品,如中欧沪深300指数量化增强、贝莱德沪深300指数增强、国泰君安中证A500指数增强、富安达沪深300指数增强以及国联沪深300指数增强等。这些增强型产品进一步丰富了市场选择,满足了不同投资者的需求。

此外,红利和高股息题材持续受到机构的重视。银华中证高股息策略联接、长城中证红利低波100指数以及兴业华证沪港深红利100指数等产品也在当月开启了认购,显示出投资者对稳定收益的偏好。

在行业主题型产品方面,11月的发行大多聚焦于高科技赛道。例如,富国基金发行了富国恒生A股专精特新企业ETF,华夏基金推出了华夏中证信息技术应用创新产业联接,国投瑞银基金发布了国投瑞银中证机器人指数,易方达基金则推出了易方达中证半导体材料设备主题联接等。这些产品的推出,反映了市场对科技创新和高成长行业的高度关注。

年内多只被动型“巨无霸”成立

证券时报・券商中国记者注意到,年内新成立的权益产品中,被动指数基金在规模和数量上都大幅超过了主动权益基金。年内募集规模超过20亿元的权益产品全部为被动指数型产品,主要追踪中证A500及中证A50指数。

例如,11月成立的广发中证A500联接和易方达中证A500指数的合并发行规模分别为79.96亿元和79.90亿元,景顺长城中证A500联接、南方中证A500联接、泰康中证A500联接以及嘉实中证A500联接的合并发行规模也超过了50亿元。这些“巨无霸”级别的被动指数产品,不仅提升了市场的整体规模,也进一步巩固了被动投资策略的主导地位。

央企概念同样获得了投资者的青睐。融通中证诚通央企科技创新ETF、汇添富中证国新央企股东回报联接以及广发中证国新港股通央企红利ETF等央企主题被动指数产品,分别募得17.85亿元、14.13亿元和11.65亿元。这些产品的成功发行,体现了投资者对央企稳健增长和政策支持的信心。

在主动权益基金方面,年内发行规模较大的产品包括兴证全球红利、天弘红利智选和中欧景气精选,合并发行规模分别为13.98亿元、11.28亿元和11.10亿元。红利主题产品广受投资者关注,除了上述产品外,摩根红利优选和富达悦享红利优选也取得了理想的发行结果。这表明,尽管主动权益基金在发行规模上不及被动指数基金,但在特定主题和策略下,依然具备较强的市场吸引力。

投资风格清晰,持仓结构透明

为什么被动指数产品深受青睐?沪上一位公募市场部人士指出,被动指数产品的受欢迎程度主要源于以下三个优势。

首先,从产品特性来看,被动指数产品以其明确的投资风格、透明的持仓结构以及作为投资组合“模块”的适用性而著称。长期以来,被动指数产品可能处于“酒香巷子深”的境地。然而,近年来,被动指数产品在资本市场中的地位不断提升,各类信息传播渠道的覆盖范围也在扩大,投资者对被动指数产品的理解和认知显著加深。

该人士进一步解释,被动指数产品的规模越大,吸引的投资者数量也越多,从而提升其流动性和市场容量。同时,随着规模的扩大,边际管理成本显著下降,当达到一定规模后,被动指数产品的使用价值会经历从量变到质变的飞跃。

其次,从投资收益与风险平衡的角度来看,自2022年以来,宏观经济增速放缓,资本市场也面临双重下行压力。投资被动指数产品不仅能够有效规避投资单一股票或特定行业主题ETF可能带来的非系统性“爆雷”风险,还能避免投资少数主动型权益基金可能引发的行业或风格漂移带来的不确定性。

第三,从市场生态建设的视角分析,被动指数产品拥有完善的商业环境。丰富的ETF产品种类拓宽了投资者的选择范围,促进了被动指数产品在资产配置中的同步发展。此外,部分主流被动指数产品已经建立起包括股指期货、股指期权以及ETF期权在内的衍生品生态系统。具体而言,被动指数产品现货市场规模的扩大为衍生品持仓量的提升提供了空间,而衍生品的发展又反过来增加了对被动指数产品的投资需求,增强了被动指数产品资金端的稳定性。两者相辅相成,共同繁荣。

近年来,被动指数产品的发展势头尤为迅猛。随着投资者对低成本、透明度高的投资工具需求的增加,被动指数产品的市场份额持续扩大。各大金融机构纷纷推出多样化的被动指数产品,以满足不同投资者的需求,从而进一步推动了相关产品的普及。

此外,相关技术的进步也为产品的创新提供了有力支持。随着技术迭代,被动指数产品在选股和风险管理方面更加精准和高效。这不仅提升了被动指数产品的投资回报率,也增强了其在市场中的竞争力,进一步巩固了被动指数产品作为主流投资工具的地位。

来源:券商中国

责编:万健�t

校对:高源

证券时报各平台所有原创内容,未经书面授权,任何单位及个人不得转载。我社保留追究相关行为主体法律责任的权利。