债市日报:7月16日

图片来源于网络,如有侵权,请联系删除

新华财经北京7月16日电(王菁)债市周二(16日)横盘整理,午前现券收益率震荡走高,午后逐渐回落,国债期货主力收于平盘附近;公开市场逆回购当日实现净投放6740亿元,受税期影响资金利率多数上行,7月向来为缴税大月,容易因缴税导致流动性短期波动或者紧张。

机构认为,由于央行近期操作更多的是信号意义,故在资金面收紧之前,“资产荒”逻辑下,收益率短暂上行之后,仍会重新下行。此外,中国经济运行稳中向好,高质量转型升级扎实推进,但价格较弱或反映经济内生动能仍需巩固,广谱利率仍有下行空间。

图片来源于网络,如有侵权,请联系删除

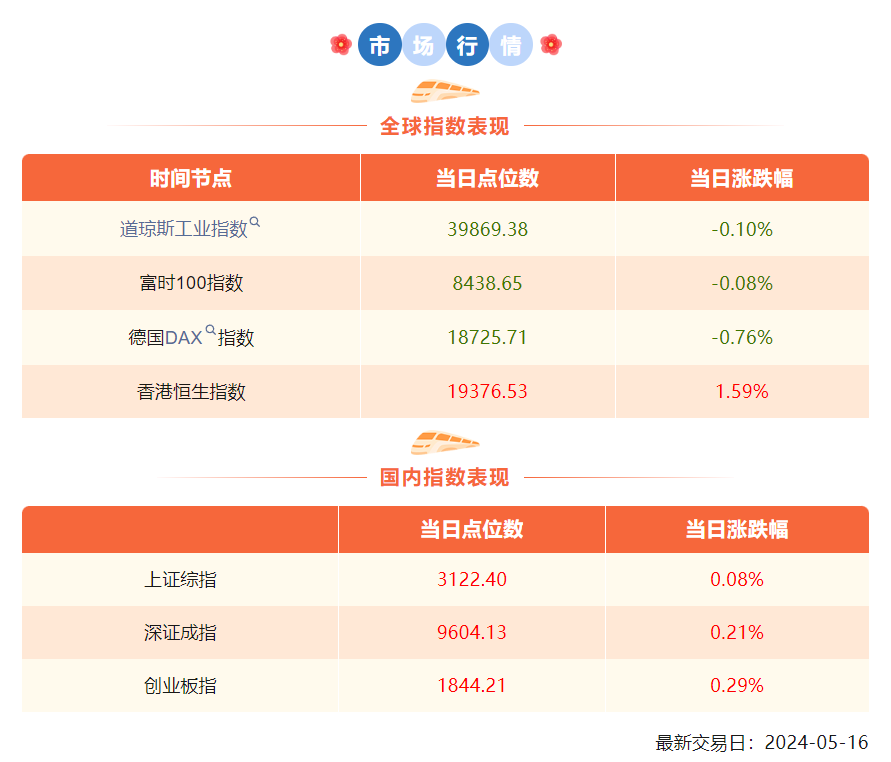

【行情跟踪】

图片来源于网络,如有侵权,请联系删除

国债期货收盘集体上涨,30年期主力合约涨0.02%报109.07,10年期主力合约涨0.04%报105.38,5年期主力合约涨0.03%报104.05,2年期主力合约涨0.01%报102。

间现券窄幅波动,截至发稿,5年期国债活跃券230022收益率下行0.25BP报1.9525%,10年期国债活跃券240004收益率上行0.25BP报2.263%,30年期国债230009收益率上行0.15BP至2.4875%;5年期国开活跃券230208收益率下行0.5BP报1.9975%,10年期国开活跃券240205持平报2.331%。

中证转债指数收盘跌0.13%,15只可转债跌幅超2%,广汇转债、雪榕转债、伟24转债、凯中转债、运机转债跌幅居前,分别跌20%、6.21%、6.19%、4.49%、3.31%。涨幅方面,21只可转债涨幅超2%,中装转2、今飞转债、东时转债、岭南转债、溢利转债涨幅居前,分别涨20%、14.17%、11.58%、9.97%、5.8%。

交易所地产债多数上涨,“22万科06”涨近2%,“20万科06”、“20旭辉02”、“22万科04”涨超1%; “22万科02”跌超4%,“21万科02”跌超1%。

【海外债市】

北美市场方面,当地时间7月15日,美债收益率多数收涨,2年期美债收益率跌0.2BP报4.466%,3年期美债收益率涨0.4BP报4.243%,5年期美债收益率涨2.6BPs报4.14%,10年期美债收益率涨4.4BPs报4.236%,30年期美债收益率涨6BPs报4.461%。

亚洲市场方面,日债收益率周二(7月16日)多数延续走低,10年期日债收益率下行2.4BPs至1.023%,3年期和5年期收益率分别下行1.3BP和1.2BP,报0.38%和0.562%,30年期日债收益率延续回落1.5BP至2.164%。

欧元区市场方面,当地时间7月15日,欧债收益率集体收跌,英国10年期国债收益率跌0.8BP报4.100%,法国10年期国债收益率跌4BPs报3.110%,德国10年期国债收益率跌2.3BPs报2.469%,意大利10年期国债收益率跌4.6BPs报3.744%,西班牙10年期国债收益率跌3BPs报3.225%。

【一级市场】

国开行5年、10年期金融债中标收益率分别为1.9133%、2.2558%,全场倍数分别为3.84、3.2,边际倍数分别为3.38、1.43。

农发行2年、7年期金融债中标收益率分别为1.7210%、2.1073%,全场倍数分别为3.55、6.34,边际倍数分别为1.19、4.5。

【资金面】

央行公告称,为对冲税期等因素的影响,维护银行体系流动性合理充裕,7月16日以利率招标方式开展了6760亿元7天期逆回购操作,中标利率1.80%。数据显示,今日20亿元逆回购到期。

资金面方面,Shibor短端品种多数上行。隔夜品种上行11.4BP报1.894%;7天期上行7.3BP报1.894%;14天期上行10.8BP报1.948%;1个月期下行0.1BP报1.878%,创2023年8月以来新低。

【机构观点】

兴证固收:中国经济运行稳中向好,高质量转型升级扎实推进,但价格较弱或反映经济内生动能仍需巩固,广谱利率仍有下行空间。近期债券市场受到一定扰动,债券收益率下行节奏可能放缓,但预计银行存款利率下行、产品预定利率下行、实体部门信贷利率下行等综合作用下,债券利率可能仍将延续下行趋势。

华泰固收:化债以来,整体来看新增融资以非重点区域的交运、贸易、综合运营等类城投主体为主。后续关注此类融资能否进一步放量,或可从量的维度一定程度上缓解信用债资产荒。价格方面,资产荒与短期刚兑预期下,目前名单外新增主体整体无明显利差,可挖掘优质主体长久期、个别新主体阿尔法机会等。

开源:由于央行近期操作更多的是信号意义,故在资金面收紧之前,“资产荒”逻辑下,收益率短暂上行之后,仍会重新下行,继续推荐中端(5-7年);等到资金面收紧,债市“资产荒”变为“钱荒”,债市利率才会“后上行”。

(文章来源:新华财经)