债市日报:12月4日

图片来源于网络,如有侵权,请联系删除

新华财经北京12月4日电(王菁)债市周三(12月4日)重回暖势,国债期货全线收涨,超长端主力续创9月底以来新高,间中长端现券收益率午后打开下行空间,曲线回落2BPs左右;公开市场连续六日净回笼,月初流动性保持充裕,资金利率多数延续下行。

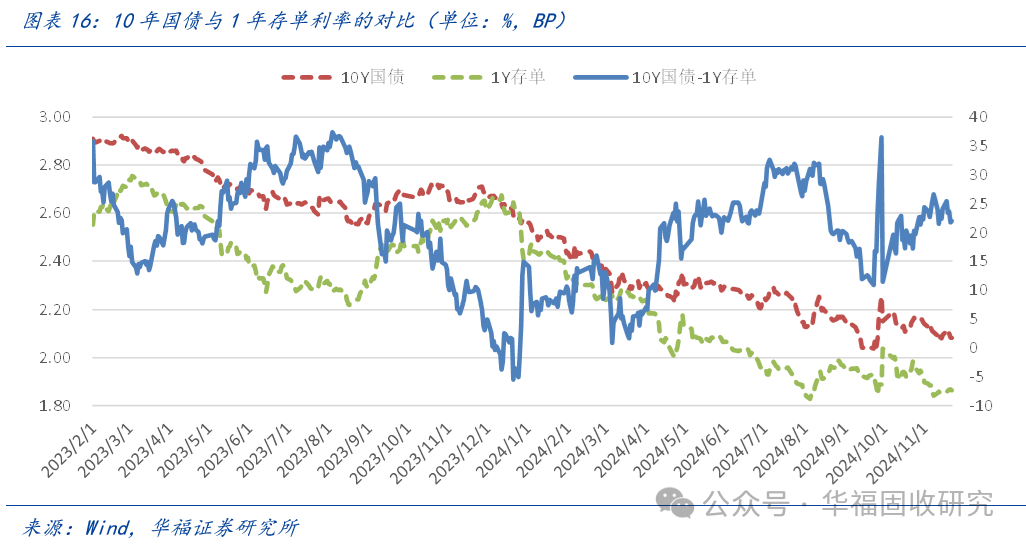

机构认为,政策利率端的降息周期可能还会持续,广谱利率中枢下行的方向相对明确,预计长债利率中枢在年内进一步走低的确定性仍较高。从基本面和政策面逻辑来看,债市仍然存在走强的基础,短期关注重点还是在接下来的政治局会议以及随后的中央经济工作会议基调。

图片来源于网络,如有侵权,请联系删除

【行情跟踪】

图片来源于网络,如有侵权,请联系删除

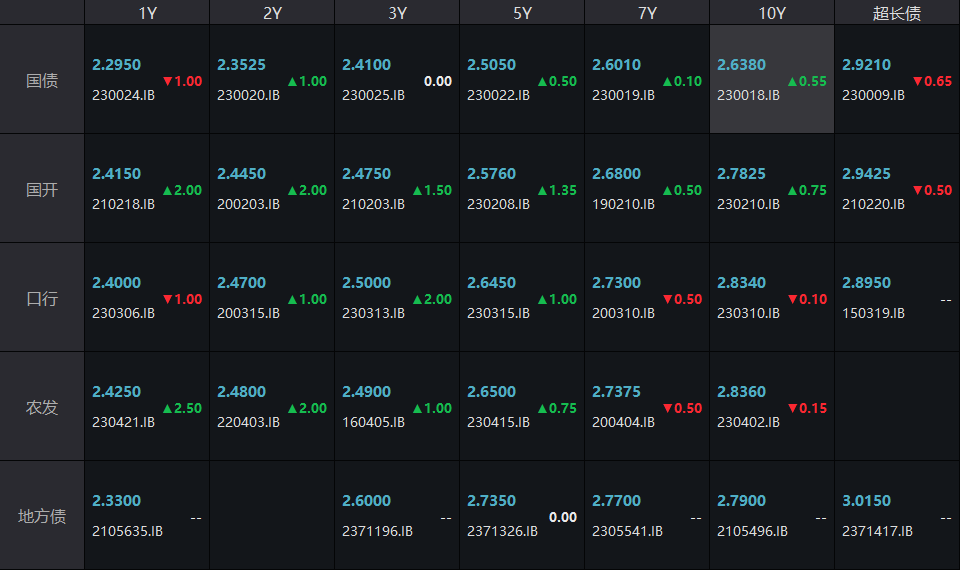

国债期货收盘集体上涨,30年期主力合约涨0.7%,为9月底以来新高;10年期主力合约涨0.27%,创历史新高;5年期主力合约涨0.16%,2年期主力合约涨0.07%。

银行间现券中长端午后快速走强,5-10年期国债活跃券收益率下行2BPs左右,10年期240011收益率报1.965%,数据显示,对比同期限中债到期收益率,创历史新低;30年期“24特别国债06”下行2.55BPs报2.1425%,为9月底以来新低。

稍早,超长期限国债ETF涨幅一度扩大至0.6%,“鹏扬中债-30年期国债ETF”涨0.6%报118.892元,“博时上证30年期国债ETF”涨0.64%报107.732元,均为9月26日以来新高。

中证转债指数收盘跌0.49%,近八成转债下跌,其中45只可转债跌幅超2%,金现转债、恒辉转债、普利转债、文灿转债、泰瑞转债跌幅居前,分别跌12.64%、8.72%、8.51%、5.93%、5.8%。涨幅方面,11只可转债涨幅超2%,金沃转债、宇瞳转债、章鼓转债、天源转债、未来转债涨幅居前,分别涨11.63%、9.55%、8.37%、5.84%、5.5%。

【海外债市】

北美市场方面,当地时间12月3日,美债收益率多数上涨,2年期美债收益率跌0.4BP报4.188%,3年期美债收益率涨1.2BP报4.148%,5年期美债收益率涨2.5BPs报4.119%,10年期美债收益率涨3.3BPs报4.229%,30年期美债收益率涨4.1BPs报4.405%。

亚洲市场方面,日债收益率周三全线回落,10年期日债收益率下行3.5BPs,至1.04%的三周低位。

此外,韩国央行表示,从周三开始增加短期流动性措施,进行了12万亿韩元的回购操作,将放松回购操作中的抵押品政策,以缓解任何债券市场的紧张情绪;将根据需要采取各种措施稳定外汇市场,提供任何特殊贷款,以便在需要时向市场注入资金。

欧元区市场方面,当地时间12月3日,欧债收益率涨跌不一,法国10年期国债收益率跌1.1BP报2.901%,德国10年期国债收益率涨2.1BPs报2.051%,意大利10年期国债收益率跌2.1BPs报3.242%,西班牙10年期国债收益率跌0.6BP报2.758%。其他市场方面,英国10年期国债收益率涨3.1BPs报4.241%。

【一级市场】

财政部5年期国债“24附息国债20(续2)”加权中标收益率为1.5488%,边际中标收益率为1.5724%,全场倍数4.63,边际倍数8.01。

农发行2期金融债中标收益率均低于中债估值。农发行1.0548年、10年期金融债中标收益率分别为1.0048%、2.0047%,全场倍数分别为3.66、3.61,边际倍数分别为2.8、5.69。

【资金面】

公开市场方面,央行公告称,为维护银行体系流动性合理充裕,12月4日以固定利率、数量招标方式开展413亿元7天期逆回购操作,操作利率为1.5%。数据显示,央行公开市场今日有2683亿元逆回购到期,据此计算,单日净回笼2270亿元,为连续六日净回笼。

资金面方面,Shibor短端品种多数下行。隔夜品种上行4.4BPs报1.381%;7天期下行1.3BP报1.588%;14天期下行5.4BPs报1.68%,创2023年8月以来新低;1个月期下行2.0BPs报1.716%,创2022年11月以来新低。

【基本面】

11月财新中国服务业PMI录得51.5,较10月下降0.5个百分点,仍高于临界点,显示服务业经营活动扩张速度小幅放缓。主要受制造业景气度上升的带动,11月财新中国综合PMI走高0.4个百分点至52.3,创7月以来新高。

【机构观点】

:12月单月看,由于利率已经接近2%的心理点位,难免有所颠簸,在保持长久期不下车的同时逢小波段加仓。此外,负债端正在修复的非银可以短期先继续加仓长久期、中评级信用和二永,压缩信用利差。往明年看,配置盘欠配的情况没有明显改变,岁末年初配置盘加入后利率债下行可能更为流畅。

东海基金:当前债市以高歌猛进的姿态进入到12月份,其中长端连续突破关键整数点位,配置盘抢跑明显。回头看11月份的行情走势,虽然债市在震荡中走强,但资金面相对宽松贯穿了全月。12月份资金面将面临年底银行资金回表等考验,央行对资金的引导以及市场对12月份经济会议政策的预期或将成为下一阶段市场博弈的主线。

:当前形势下做多的风险要小于做少的风险,政策出台越早,见效越快。此时需要推出更多政策,稳住经济、防住风险,才能扭转预期、提振信心,从而有更大的底气和空间去应对各种内外部挑战。无论是特别国债还是地方政府专项债,都有很多使用的前置条件,此前的经验不能简单照搬。

(文章来源:新华财经)